Solvencia, rentabilidad y dividendos son conceptos financieros que, si bien pueden ir referidos a cualquier tipo de empresa, es cierto que si eres asiduo lector de información económica habrás podido comprobar que son términos muy habituales en noticias bancarias y que, precisamente en los bancos, pueden tener una aplicación particular. Estos tres términos están vinculados entre sí; si sube el ratio de uno, baja el de otro… ¿y qué es mejor? Si te interesa la información financiera, sigue leyendo y verás cómo puede encajar el puzle de la solvencia, la rentabilidad y los dividendos.

Qué es la solvencia

Se puede definir solvencia como la capacidad de absorción de pérdidas que tiene una empresa. Esta es una de las ideas principales que subyacen en la normativa de regulación bancaria. Regulación y supervisión son dos de las palabras más repetidas cuando leemos cualquier texto relativo al sistema financiero. Se trata de corregir errores pasados y de evitar nuevas crisis financieras y bancarias. Para ello se obliga a los bancos a tener unos niveles mínimos de recursos propios, capaces de soportar las coyunturas económicas negativas cuando estas se suceden.

Pocos sectores como el financiero tan regulados a la hora de medir los recursos propios necesarios para protegerse ante posibles crisis económicas. Un mal año se refleja en la cuenta de resultados con unos menores beneficios y, llegado el caso, incluso con pérdidas. En general, pocas empresas pueden soportar varios años consecutivos de pérdidas si no han acumulado previamente un patrimonio neto potente.

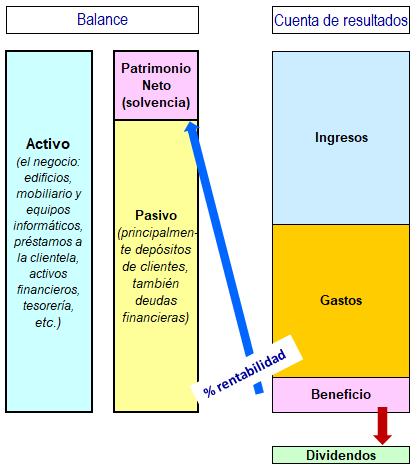

¿Cómo se mide en un balance la solvencia de una empresa? Pues principalmente comparando su patrimonio neto con el total balance. Solvencia = patrimonio neto / balance. No es lo mismo un balance con un patrimonio neto del 80% y unas deudas del 20% que un balance con un patrimonio neto del 20% y unas deudas del 80%. En el caso de la banca los ratios de solvencia son algo diferentes: ni computa todo el patrimonio neto en el numerador ni se toma todo el balance en el denominador. Los ratios de solvencia bancaria comparan determinados recursos propios con determinados activos del balance, ponderados según sus niveles de riesgo.

Rentabilidad, ¿cómo se mide?

Cuando contratamos un depósito a plazo fijo por un año en el banco de, por ejemplo, 10.000 €, y obtenemos, por ejemplo, 200 € de intereses, nuestra rentabilidad es del 2% (200/10.000). Si realizamos una inversión en un negocio de, por ejemplo, 50.000 €, y obtenemos un beneficio anual de 6.000 €, nuestra rentabilidad anual es del 12% (6.000/50.000). Cuando tenemos delante el balance y la cuenta de resultados de una empresa, la rentabilidad (para los accionistas) de la empresa se calcula comparando los beneficios del ejercicio con el patrimonio neto (el patrimonio neto es el reflejo del dinero invertido en la compañía por los accionistas y los beneficios acumulados y no repartidos durante la vida de la empresa).

En la prensa generalista, no hace falta ir a la prensa económica, se pueden leer frecuentemente noticias sobre la limitada rentabilidad de la banca y sobre los requerimientos de capital (o de mayor solvencia). Solo alguna vez se pueden ver ambos asuntos en una misma noticia. Y es entonces cuando entran en juego los conocimientos de educación financiera para valorar esas noticias.

Ante una capacidad restringida de obtención de beneficios por parte de la banca (entre otras razones por los tipos de interés próximos a cero que estamos viviendo los últimos años) mientras más elevados sean los requerimientos de solvencia menor será el cociente beneficio / patrimonio neto. Más solvencia implica menor rentabilidad.

Más solvencia implica menos rentabilidad de la misma forma que, ante unos beneficios dados, con menos solvencia –el denominador del cociente- se obtiene una mayor rentabilidad.

Sin duda, estamos ante un debate siempre abierto y muy interesante con casi tantos matices como personas o instituciones opinando: solvencia frente a rentabilidad.

Los dividendos, cómo afectan a la solvencia y a la rentabilidad

Los dividendos son la parte del beneficio de un año que se reparte a los accionistas y no se quedan en la empresa para mejorar su solvencia.

Recientemente hemos podido leer que un determinado banco, una vez obtenidos niveles de solvencia por encima de los exigidos por el regulador bancario (Banco Central Europeo), ha decidido subir el porcentaje de beneficios que destina a dividendos. A este tipo de decisión estructural se la denomina política de dividendos.

Repartir más o menos dividendos no afecta a la rentabilidad: si nos fijamos la rentabilidad es la misma (beneficio /patrimonio neto). Pero repartir dividendos sí afecta a la solvencia: como hemos visto más arriba, una parte de ese beneficio sale de la empresa al bolsillo de sus accionistas.

Ahora bien, repartir dividendos es igualmente una decisión lógica: al fin y al cabo si un accionista invierte en una empresa quiere ver de forma tangible que su inversión merece la pena y que obtiene un beneficio adecuado. No olvidemos que un accionista puede perder toda su inversión si la empresa va mal.

Como vemos, las decisiones adecuadas por parte de los gestores de las empresas sobre niveles de solvencia y endeudamiento, obtención de rentabilidad y reparto de dividendos garantizan la viabilidad y permanencia en el tiempo de las empresas, y con ellas de sus puestos de trabajo y riqueza repartida por su entorno.