Con bonificaciones¹

TIN primer semestre 3,15 %, después desde 3,10 %

TAE 4,09 %

Comisión de apertura: 0,15 %

Cuida de tu bolsillo y del medioambiente

Un préstamo competitivo destinado a viviendas con certificado de eficiencia energética A y B.

Fija o Variable

Elige si prefieres pagar la misma cuota de tu hipoteca cada mes o una que varíe en función del euríbor.

Plazo de 30 años

Puedes devolverla en un plazo máximo de hasta 30 años.

Financiación hasta el 80%

Financia hasta el 80% de tu residencia habitual o un 70% de la segunda. El importe a financiar será el menor entre el precio de compra y el valor de tasación.

Con bonificaciones¹

TIN primer semestre 3,15 %, después desde 3,10 %

TAE 4,09 %

Comisión de apertura: 0,15 %

Sin bonificaciones²

TIN primer semestre 3,15 %, después 4,10 %

TAE 4,24 %

Comisión de apertura: 0,15 %

Con bonificaciones³

TIN primer año 2,10 %, después desde Euribor + 0,55 %

TAE Variable 3,75 %

Comisión de apertura: 0,15 %

Sin bonificaciones⁴

TIN primer año 2,10 %, después Euribor + 1,55%

TAE Variable 3,83 %

Comisión de apertura: 0,15 %

Si compras una vivienda eficiente no solo ahorrarás en la hipoteca, también en tus facturas energéticas. Según la OCU, un inmueble con etiqueta energética E puede gastar hasta 1.000 euros más al año en climatización.

Guía de acceso al préstamo hipotecario

Aquí tienes la información que necesitas para contratar un préstamo dirigido a la adquisición de una vivienda.

Código de buenas prácticas

Aquí tienes disponible la información general sobre medidas para reforzar la protección a los deudores hipotecarios.

Más hipotecas de Unicaja

Hipoteca Fija

Con la Hipoteca Fija contarás con la tranquilidad de pagar siempre la misma cuota, cada mes, por tu casa.

Hipoteca Joven

¿Tienes menos de 35 años? Descubre tu hipoteca con condiciones especiales por tener menos de 35 años.

La Hipoteca Oxígeno es solo para adquisición de vivienda cuyo certificado de eficiencia energética sea A o B y destinada a personas físicas, residentes en España e ingresos y patrimonio en euros. Es necesario contratar una cuenta corriente en Unicaja, así como un seguro de daños que cubra posibles contingencias que pueda sufrir la vivienda. La concesión está sujeta a criterio de la entidad, previo estudio de viabilidad del riesgo.

Puedes solicitar la Hipoteca Oxígeno siempre que la suma del plazo de ésta y de la edad del mayor de los titulares no supere los 75 años en el caso de las primeras residencias o los 70 años en las segundas.

En caso de errores o cambios en los datos que has introducido en el formulario, podrás cancelar la solicitud e iniciar una nueva. También, cuando se ponga el gestor en contacto contigo para tramitar la solicitud, podrás comentarle qué datos quieres modificar y nosotros lo modificamos por ti.

* La Hipoteca Oxigeno está destinada exclusivamente a aquellos clientes que hayan aportado a Unicaja, un Certificado de Eficiencia Energética emitido por un Técnico Competente a los efectos indicados en el Real Decreto 390/2021, de 1 de junio, por el que se aprueba el procedimiento básico para la certificación de la eficiencia energética de los edificios, conforme al cual quede acreditado que la/s vivienda/s a hipotecar dispone/n de una calificación “A” o “B”, en los dos indicadores principales o globales de eficiencia energética, esto es, en (i) las emisiones anuales de CO2 y (ii) en el consumo anual de energía primaria no renovable, conforme a etiqueta energética oficial en vigor expedida por la administración pública competente.

La Hipoteca Oxigeno está destinada exclusivamente a aquellos clientes que hayan aportado a Unicaja, un Certificado de Eficiencia Energética emitido por un Técnico Competente a los efectos indicados en el Real Decreto 390/2021, de 1 de junio, por el que se aprueba el procedimiento básico para la certificación de la eficiencia energética de los edificios, conforme al cual quede acreditado que la/s vivienda/s a hipotecar dispone/n de una calificación “A” o “B”, en los dos indicadores principales o globales de eficiencia energética, esto es, en (i) las emisiones anuales de CO2 y (ii) en el consumo anual de energía primaria no renovable, conforme a etiqueta energética oficial en vigor expedida por la administración pública competente.

TAE (Tasa Anual Equivalente), coste total del préstamo hipotecario e importe total adeudado por el prestatario, basados en un ejemplo representativo de préstamo por importe de 150.000,00 euros, con comisión de apertura 0,15 %, con un plazo de amortización de 25 años mediante el pago de 300 cuotas constantes mensuales, comprensivas de capital e intereses, y con el tipo de interés que se indica a continuación:

HIPOTECA TIPO FIJO 25 AÑOS

(1) Cumpliendo todos los requisitos para obtener máxima bonificación del tipo de interés:

TAE con máxima bonificación: 4,09 % (5)

Ejemplo de productos seleccionados por Unicaja que se pueden contratar de manera combinada para alcanzar el tipo de interés bonificado (TIN), con los que se ha realizado el cálculo de la TAE con máxima bonificación: Nómina domiciliada a partir de 600 € netos al mes e inferior a 2.000 €. Consumo en tarjeta de crédito por importe de, al menos, 600 €, computados en los 6 meses anteriores a la fecha de cada revisión semestral de las bonificaciones del tipo de interés. Seguro Hogar protección. Seguro de Vida Riesgo 100% asociado a préstamo. Aportación mínima a un Plan de Pensiones del 0,6 %, sobre el capital pendiente, en los 6 meses anteriores a cada fecha de revisión semestral de las bonificaciones de tipo de interés.

El cumplimiento de los requisitos para la bonificación del tipo de interés aplicable al préstamo será comprobado a partir del segundo semestre del plazo del préstamo (inclusive) y, posteriormente, en sucesivas revisiones semestrales.

Gastos anuales, a cargo del cliente en el ejemplo utilizado, cumpliendo todos los requisitos: Seguro Hogar protección (6): 267,65 €. Seguro de vida (6): 385,51 €. Aportación del 0,6% semestral, sobre capital pendiente, a plan de pensiones, siendo el coste de la comisión de gestión y de depositaría de 34,68 €. Comisión mantenimiento de tarjeta de crédito: 48,35 €. Comisión mantenimiento cuenta a la vista: 120,00 € anuales. Tasación: 372,00 €. Comisión de apertura: 225 € (estos dos últimos gastos solo se pagan una vez en la apertura).

(2) Sin cumplir los requisitos (tipo de interés no bonificado):

TAE sin bonificación: 4,24 % (5)

Fórmula de cálculo cuotas de amortización: las cuotas serán comprensivas de capital e intereses, y presentarán un importe constante, hasta la revisión o cambio del tipo de interés.

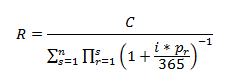

Para el cálculo de las referidas cuotas se ha utilizado el método de amortización francés, un sistema de amortización en cuotas constantes en el que durante los primeros años se paga una mayor cantidad de intereses que de capital y en los últimos años se paga más capital que intereses. La fórmula para calcular el importe de las cuotas es la siguiente:

Los valores que aparecen en la fórmula tienen el siguiente significado:

"R": cuota a pagar mensualmente.

"C": cantidad nominal del préstamo, principal (en el caso de sin cumplir requisitos sería el capital pendiente de amortizar en cada momento).

"n": número de cuotas. A partir de la revisión del interés se calcularían sobre la parte pendiente.

"r": índice del productorio (∏)

"s": índice del sumatorio (∑).

"pr": días de devengo de intereses en el período de liquidación de intereses para el que se calcula la cuota (puede tomar los valores 28, 29, 30 o 31 dependiendo del mes).

"i": tipo de interés anual nominal que resulte aplicable en el periodo de interés de que se trate, expresado en tanto por uno.

La fórmula aplicable para el cálculo de los intereses de este préstamo será la siguiente: Capital pendiente multiplicado por el T.I.N. (en tanto por ciento) y tiempo, dividido por 365. En esta fórmula se considera que el capital es es saldo de capital; el T.I.N., el tipo de interés nominal anual; y el tiempo, el número de días naturales dependiendo del mes calculado (28, 29, 30 o 31).

La amortización del principal será igual a la cuota menos los intereses.

(5) La TAE indicada está calculada el 05/01/2026, con los T.I.N. y gastos indicados, a cargo del cliente, considerando que no se produce ninguna cancelación anticipada, ni parcial ni total, a lo largo de toda la duración del préstamo. Cuotas mensuales de capital e intereses.

Debido a la existencia de comisiones fijas de mantenimiento de la cuenta y, en su caso, de la tarjeta de crédito, la TAE puede variar según el importe y plazo concedido. La edad de los titulares más el plazo del préstamo no podrá superar los 75 años para primera residencia o 70 años para segunda residencia. En caso de reembolso o amortización anticipada total o parcial del préstamo durante los 10 primeros años de vigencia del contrato de préstamo o desde el día que resulta aplicable el tipo fijo, se establece una compensación a favor del prestamista que no podrá exceder del importe de la pérdida financiera que pudiera sufrir el prestamista, con el límite del 2% del capital reembolsado anticipadamente.

Importe desde 50.000 euros y plazo desde 8 años.

En caso de reembolso o amortización anticipada total o parcial del préstamo desde el fin del período señalado anteriormente hasta el final de la vida del préstamo, se establece una compensación a favor del prestamista que no podrá exceder del importe de la pérdida financiera que pudiera sufrir el prestamista, con el límite del 1,5% del capital reembolsado anticipadamente.

(6) Prima anual del Seguro Hogar Protección calculada para un piso de 80 m2 sin contenido, capital continente 64.000,00 €, Prima anual del Seguro de Vida asociado a préstamo calculada para una persona de 30 años. Estos seguros se podrán contratar con la Compañía que elija el cliente, no obstante, la contratación de ambos seguros es necesario que se haga con la intermediación de Unicaja, para poder beneficiarse del tipo de interés bonificado, cumpliendo requisitos. Las primas de seguro se actualizarán anualmente conforme se establezca en las condiciones particulares de la póliza.

(7) Prima anual de Seguro de Daños (Seguro Incendios y Responsabilidad Civil) calculada para un piso de 90 m2, sin contenido, capital continente 72.000,00 €. Este seguro podrá contratarlo con la compañía que elija.

La parte prestataria responderá ante Unicaja del pago del préstamo no sólo con su vivienda, sino con todos sus bienes presentes y futuros. Puede perder su vivienda si no efectúa sus pagos puntualmente. En el caso de que en el préstamo intervenga/n avalista/s, éste/éstos también responderá/n con todos sus bienes presentes y futuros.

La concesión está sujeta a criterio de la Entidad.

La Hipoteca Oxigeno está destinada exclusivamente a aquellos clientes que hayan aportado a Unicaja, un Certificado de Eficiencia Energética emitido por un Técnico Competente a los efectos indicados en el Real Decreto 390/2021, de 1 de junio, por el que se aprueba el procedimiento básico para la certificación de la eficiencia energética de los edificios, conforme al cual quede acreditado que la/s vivienda/s a hipotecar dispone/n de una calificación “A” o “B”, en los dos indicadores principales o globales de eficiencia energética, esto es, en (i) las emisiones anuales de CO2 y (ii) en el consumo anual de energía primaria no renovable, conforme a etiqueta energética oficial en vigor expedida por la administración pública competente.

TAE Variable (Tasa Anual Equivalente), coste total del préstamo hipotecario e importe total adeudado por el prestatario, basados en un ejemplo representativo de préstamo por importe de 150.000,00 euros, con comisión de apertura 0,15 %, con un plazo de amortización de 25 años mediante el pago de 300 cuotas constantes mensuales, comprensivas de capital e intereses, y con el tipo de interés que se indica a continuación:

HIPOTECA TIPO DE INTERÉS VARIABLE 25 AÑOS

(3) Cumpliendo todos los requisitos para obtener máxima bonificación del tipo de interés:

TAE Variable con máxima bonificación: 3,75 % (5).

Esta TAE Variable se ha calculado conforme a lo establecido en la Ley 5/2019, de 15 de marzo, reguladora de los contratos de crédito inmobiliario.

Ejemplo de productos seleccionados por Unicaja que se pueden contratar de manera combinada para alcanzar el tipo de interés bonificado (TIN), con los que se ha realizado el cálculo de la TAE Variable con máxima bonificación: Nómina domiciliada a partir de 600 € netos al mes e inferior a 2.000 €. Consumo en tarjeta de crédito por importe al menos de 1.200 €, computados en los 12 meses anteriores a cada fecha de revisión anual de las bonificaciones del tipo de interés. Seguro Hogar protección. Seguro de Vida Riesgo 100% asociado a préstamo. Aportación mínima a un Plan de Pensiones del 1,2 %, sobre el capital pendiente, en los 12 meses anteriores a cada fecha de revisión anual de las bonificaciones de tipo de interés.

El cumplimiento de los requisitos para la bonificación del tipo de interés aplicable al préstamo será comprobado a partir del segundo año del plazo del préstamo (inclusive) y, posteriormente, en sucesivas revisiones anuales.

(4) Sin cumplir los requisitos (tipo de interés no bonificado):

TAE Variable sin bonificación: 3,83 % (5).

Esta TAE Variable se ha calculado conforme a lo establecido en la Ley 5/2019, de 15 de marzo, reguladora de los contratos de crédito inmobiliario.

Fórmula de cálculo cuotas de amortización: Las cuotas serán comprensivas de capital e intereses, y presentarán un importe constante, hasta la revisión o cambio del tipo de interés.

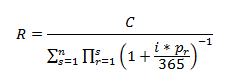

Para el cálculo de las referidas cuotas se ha utilizado el método de amortización francés, un sistema de amortización en cuotas constantes en el que durante los primeros años se paga una mayor cantidad de intereses que de capital y en los últimos años se paga más capital que intereses. La fórmula para calcular el importe de las cuotas es la siguiente:

Los valores que aparecen en la fórmula tienen el siguiente significado:

"R": cuota a pagar mensualmente.

"C": cantidad nominal del préstamo, principal (en el caso de sin cumplir requisitos sería el capital pendiente de amortizar en cada momento).

"n": número de cuotas. A partir de la revisión del interés se calcularían sobre la parte pendiente.

"r": índice del productorio (∏)

"s": índice del sumatorio (∑).

"pr": días de devengo de intereses en el período de liquidación de intereses para el que se calcula la cuota (puede tomar los valores 28, 29, 30 o 31 dependiendo del mes).

"i": tipo de interés anual nominal que resulte aplicable en el periodo de interés de que se trate, expresado en tanto por uno.

La fórmula aplicable para el cálculo de los intereses de este préstamo será la siguiente: Capital pendiente multiplicado por el T.I.N. (en tanto por ciento) y tiempo, dividido por 365. En esta fórmula se considera que el capital es es saldo de capital; el T.I.N., el tipo de interés nominal anual; y el tiempo, el número de días naturales dependiendo del mes calculado (28, 29, 30 o 31).

La amortización del principal será igual a la cuota menos los intereses.

(5) La TAE Variable indicada está calculada el 05/01/2026, con los T.I.N. y gastos indicados, a cargo del cliente, considerando que no se produce ninguna cancelación anticipada, ni parcial ni total, a lo largo de toda la duración del préstamo y bajo la hipótesis de que el índice de referencia no varía, por tanto, variará con las revisiones del tipo de interés. Cuotas mensuales de capital e intereses.

Debido a la existencia de comisiones fijas de mantenimiento de la cuenta, y, en su caso, de la tarjeta de crédito, la TAE Variable puede variar según el importe y plazo concedido. La edad de los titulares más el plazo del préstamo no podrá superar los 75 años para primera residencia o 70 años para segunda residencia.

En caso de reembolso o amortización anticipada total o parcial del préstamo durante los 3 primeros años de vigencia del contrato de préstamo, se podrá establecer una compensación o comisión a favor del prestamista que no podrá exceder del importe de la pérdida financiera que pudiera sufrir el prestamista, con el límite del 0,25% del capital reembolsado anticipadamente.

(6) Prima anual del Seguro Hogar Protección calculada para un piso de 80 m2 sin contenido, capital continente 64.000,00 €, Prima anual del Seguro de Vida asociado a préstamo calculada para una persona de 30 años. Estos seguros se podrán contratar con la Compañía que elija el cliente, no obstante, la contratación de ambos seguros es necesario que se haga con la intermediación de Unicaja, para poder beneficiarse del tipo de interés bonificado, cumpliendo requisitos. Las primas de seguro se actualizarán anualmente conforme se establezca en las condiciones particulares de la póliza.

(7) Prima anual de Seguro de Daños (Seguro Incendios y Responsabilidad Civil) calculada para un piso de 90 m2, sin contenido, capital continente 72.000,00 €. Este seguro podrá contratarlo con la compañía que elija.

La parte prestataria responderá ante Unicaja Banco, S.A. del pago del préstamo no sólo con su vivienda, sino con todos sus bienes presentes y futuros. Puede perder su vivienda si no efectúa sus pagos puntualmente. En el caso de que en el préstamo intervenga/n avalista/s, éste/éstos también responderá/n con todos sus bienes presentes y futuros.

La concesión está sujeta a criterio de la Entidad.

** Seguros contratados con Unicorp Vida (vida riesgo o accidentes), Caser (autos, salud,dental, hogar, protección de pagos o mascotas) y/o Santalucía (decesos) a través de Unicaja Mediación S.L.U., operador de banca-seguros vinculado, inscrito en el Registro Administrativo Especial de Distribuidores de Seguros de la Dirección General de Seguros y Fondos de Pensiones con nº inscripción OV-0010, actuando a través de la red de Unicaja Banco, S.A. Concertado seguro de responsabilidad civil de acuerdo a la legislación vigente. Puede consultar las compañías aseguradoras con las que Unicaja Mediación S.L.U. tiene contrato de agencia suscrito en www.unicajabanco.es/seguros

NOTA INFORMATIVA DEL IDEP PARA PRÉSTAMOS HIPOTECARIOS SOBRE UNA VIVIENDA QUE VAYAN A FORMALIZARSE O SE CELEBREN EN ANDALUCÍA

La persona consumidora y usuaria que desee concertar un préstamo hipotecario sobre una vivienda tiene derecho a que se le entregue un índice de documentación de entrega preceptiva (IDEP), en el que se relacionen todos los documentos que se han de suministrar de forma obligatoria hasta su formalización.

Ley 3/2016, de 9 de junio, para la protección de los derechos de las personas consumidoras y usuarias en la contratación de préstamos y créditos hipotecarios sobre la vivienda (BOJA de 16 junio de 2016).

¿Te ayudamos?

También puedes contactar con el Banco llamando al 952 60 67 67 o a través del formulario de contacto.

El horario de atención telefónica es de lunes a sábado de 8:00 a 22:00 (excepto festivos nacionales).